Stratégia 50/30/20 môže zmeniť tvoju budúcnosť.

Zarábaš slušnú sumu, nemíňaš na zbytočnosti, no napriek tomu máš pocit, že peniaze z výplaty sa ti každý mesiac míňajú príliš rýchlo? Zo všetkých strán počúvaš, aké dôležité je začať čo najskôr investovať či sporiť, no ty si nedokážeš odložiť ani zopár eur? Ak si sa v tom našiel, čítaj ďalej.

V tomto článku ťa naučíme jednoduchý trik, vďaka ktorému budeš mať konečne svoje financie pod kontrolou. Stačí zmeniť stratégiu, logicky si rozdeliť financie a každý mesiac si zvládneš odložiť niekoľko desiatok či dokonca stoviek eur.

O čom je pravidlo 50/30/20 a ako ti môže pomôcť na ceste k finančnej nezávislosti? Ide o prehľadné a strategické rozdelenie tvojej výplaty na tri časti:

- 50 % na potreby – nájom, jedlo, doprava, účty. Proste všetko, čo musíš každý mesiac zaplatiť, ak chceš prežiť.

- 30 % na potešenie – koncerty, nové tenisky, káva či obedy v meste. Teda veci, ktoré ťa tešia, ale nie sú nevyhnutné.

- 20 % na úspory – rezerva na horšie časy, dôchodok či investície. Z tejto kategórie budeš ťažiť v budúcnosti. Ak začneš skoro, stačí málo a môžeš mať veľa.

DDS, teda III. pilier predstavuje dobrovoľnú formu finančného zabezpečenia s cieľom dosiahnuť výrazne vyšší dodatočný príjem k štátnemu dôchodku. Už niekoľko desiatok eur mesačne môže výrazne ovplyvniť tvoju budúcnosť. Chceš zistiť, ako sa z 50 eur môže na dôchodku stať 100 tisíc? Čítaj ďalej.

👉 50 %: nevyhnutné výdaje

Pred tým, ako sa pustíš do novej stratégie, urob si detailný mesačný prehľad príjmov a výdajov. Vďaka tomu zistíš, koľko peňazí máš mesačne k dispozícii, ktoré výdaje sú nevyhnutné a ktoré naopak môžeš vyškrtať.

Základom tvojho mesačného rozpočtu sú nevyhnutné položky, ktoré by mala pokryť zhruba polovica tvojho mesačného príjmu. Patria sem veci ako nájom či hypotéka, nákup potravín, účty za energie a služby, MHD či náklady na auto.

Sú to výdavky, ktoré sa jednoducho nedajú obísť – potrebuješ ich na to, aby si mohol normálne a bez stresu fungovať každý deň. Ak tvoje nevyhnutné výdaje presahujú 50 % tvojho príjmu, možno by bolo vhodné zamyslieť sa nad tým, kde sa dá ušetriť. Riešením môže byť napríklad zníženie nákladov na bývanie či menej taxíkov a viac MHD.

👉 30 %: potešenie

Tridsať percent tvojho príjmu je určených na všetko, čo ti spríjemňuje život, no dokážeš sa bez toho zaobísť. Sú to výdavky ako kávy s kamošmi, predplatné streamovacích platformách, členstvo vo fitku, večera v dobrej reštaurácii, nové oblečenie, elektronika, knihy či cestovanie.

Táto kategória je o balanse – je úplne v poriadku dopriať si raz za čas potešenie, ale nemalo by sa to zmeniť na bezhlavé míňanie. Keď máš prehľad, vieš si stanoviť, čo ťa fakt teší a čo sú len impulzívne nákupy, ktoré by ti neskôr mohli chýbať v rozpočte.

Akonáhle sa detailne pozrieš na svoje výdaje, s veľkou pravdepodobnosťou zistíš, že na túto kategóriu dávaš viac než 30 % svojich príjmov. Dobrou správou je, že tieto výdaje dokážeš regulovať oveľa jednoduchšie než predošlé. Predtým, ako si kúpiš nové tenisky alebo zamieriš do najdrahšej reštaurácie, skús si odpovedať na otázku, či to naozaj potrebuješ.

👉 20 %: finančná budúcnosť

Zvyšných dvadsať percent príjmov je vhodné odkladať si bokom – a to pravidelne. Tieto peniaze tvoria tvoju finančnú rezervu a pripravujú ťa na budúcnosť. Ide o dôležitý návyk, ktorý ti pomôže zvládnuť nečakané výdavky, splácať dlhy rýchlejšie alebo sa jednoducho postarať o svoj dôchodok.

Môžeš ich použiť na tvorbu núdzového fondu, investovať alebo začať sporiť na budúcnosť. Ak máš pocit, že dôchodok je ešte ďaleko, dovoľ nám vyviesť ťa z omylu.

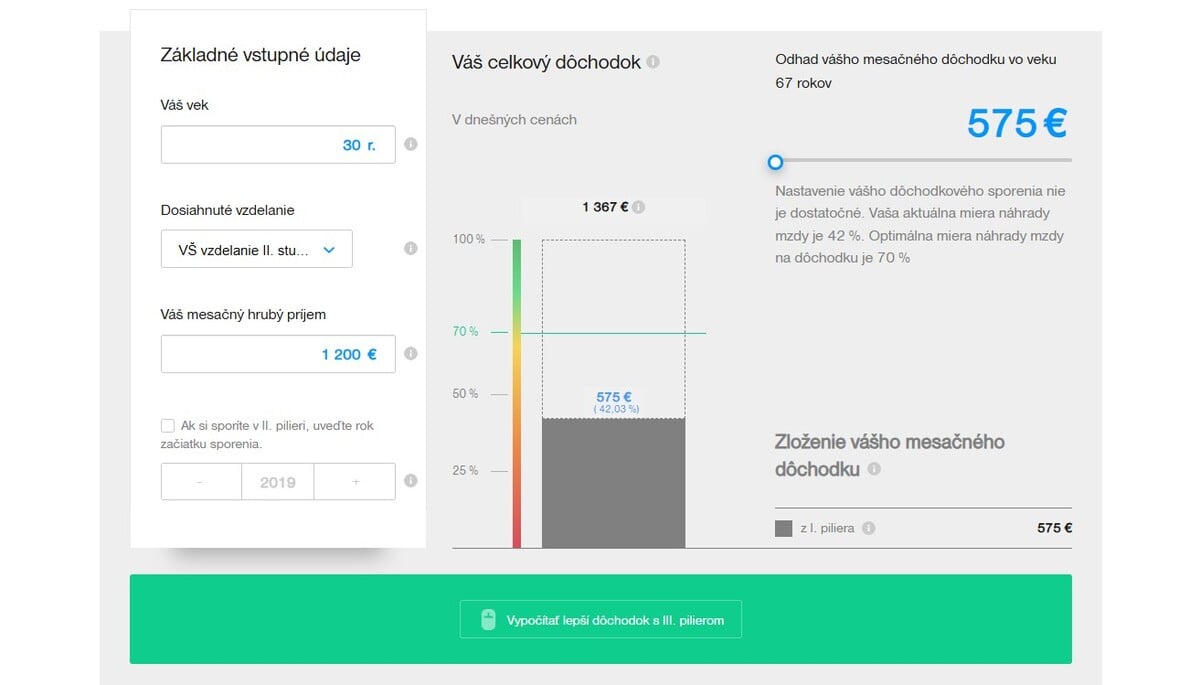

Väčšina ľudí na dôchodku dostáva zhruba 45 % svojho dovtedajšieho priemerného príjmu a prvé roky na dôchodku sú pre nich pomerne veľkým šokom. Podľa nedávneho výskumu Infostatu žijú Slováci na dôchodku približne 20 rokov. Namiesto zaslúženého relaxu však musí väčšina z nich vyžiť z niekoľkých stoviek eur. Chceš vedieť, aký dôchodok čaká teba? Zisti jeho výšku pomocou jednoduchej online kalkulačky.

Dobrá správa? Stále máš čas

Ak ťa výsledné číslo vydesilo, máme pre teba aj jednu dobrú správu. Stále máš možnosť zmeniť svoju finančnú budúcnosť tak, aby si každý mesiac nemusel zúfalo listovať akciové letáky a nakupovať tie najlacnejšie potraviny.

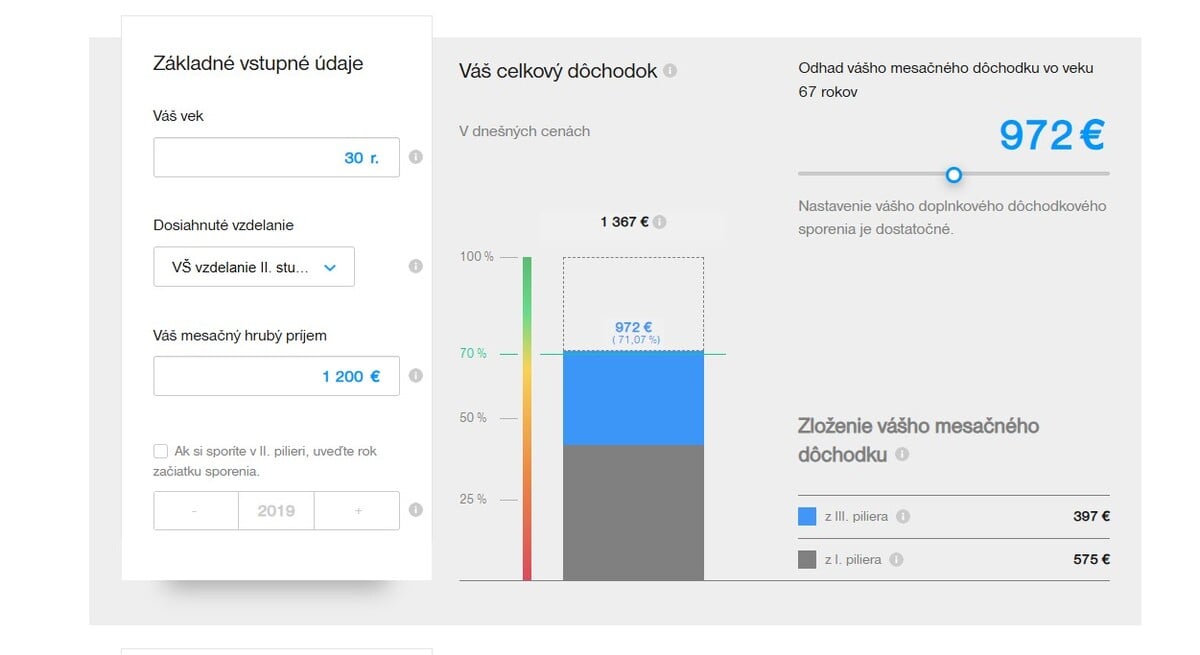

Zlaté dôchodkové pravidlo hovorí, že ak si chceš zachovať životný štandard aj po odchode z pracovného života, tvoj celkový dôchodok by mal dosahovať približne 70 % príjmu pred dôchodkom. Preto ti radíme začať na dôchodok myslieť už dnes. Skvelým spôsobom, ako sa naň pripraviť, je Doplnkové dôchodkové sporenie (DDS) od Tatra banky.

Princíp DDS je založený na pravidelnom sporení prostriedkov, ktoré sú dlhodobo zhromažďované a zhodnocované na osobnom účte človeka v doplnkovej dôchodkovej spoločnosti.

DDS, teda III. pilier predstavuje dobrovoľnú formu finančného zabezpečenia s cieľom dosiahnuť výrazne vyšší dodatočný príjem k štátnemu dôchodku. Na sporenie v III. pilieri ti môže prispievať aj tvoj zamestnávateľ, čo významnou mierou pomáha rýchlejšiemu a efektívnejšiemu budovaniu dôchodkových úspor.

Ak mesačne zarábaš 1 200 eur a na DDS si odložíš napríklad 53 €, v dôchodkovom veku môžeš mať nasporených zhruba 100 tisíc eur. A to už je celkom, fajn, čo povieš?

Stratégia DDS (Comfort lifeTB) pracuje s úsporami tak, že ich v úvode investuje do rastových aktív a ku koncu sporenia ich chráni a investuje skôr konzervatívnejšie. Je však dôležité začať čo najskôr, pretože dĺžka sporenia má zásadný vplyv na výšku tvojho budúceho dôchodku.

Veľkou výhodou sporenia v DDS Tatra banky je bezpečnosť sporenia a ochrana dát. Pre DDS Tatra banky platia bezpečnostné štandardy Tatra banky, čo je v tejto dobe častých hackerských útokov nesmierne dôležité.