Mladí ľudia sa nechcú stať otrokmi svojej práce, chcú sa venovať tomu, čo ich baví, či spoznávať svet. Preto sa spopularizoval životný štýl FIRE, ktorý ti umožní ukončiť pracovný život o desiatky rokov skôr, ako je bežné.

Pracujeme, aby sme dokázali pokryť všetky svoje výdavky a sem-tam si niečo dopriali. Keď ťa práca napĺňa, je to príjemný bonus. Predstav si, že zahodíš svoj pracovný život za hlavu už po 40-ke alebo 50-ke. Téma predčasného dôchodku sa spopularizovala na sociálnych sieťach, #retireearly má na Tiktoku už viac ako 69 miliónov zobrazení. Mladí ľudia nechcú zostarnúť v práci. Preto sa zrodil životný štýl FIRE, podľa ktorého môžeš skončiť s pracovným životom o desiatky rokov skôr, ako je bežné.

Pravidlá FIRE

Pod skratkou FIRE sa skrýva životný štýl, ktorý má svoje pravidlá – keď ich dodržíš, získaš finančnú nezávislosť, ktorá ti umožní ísť do dôchodku o niekoľko rokov skôr, ako je zvykom. Skratka vznikla zo slovných spojení Financial Indepedence, Retire Early (finančná nezávislosť, predčasný dôchodok). FIRE si vyžaduje disciplínu a neustále plánovanie. Jeho zástancovia extrémne šetria, investujú, koľko sa len dá, a snažia sa o budovanie pasívneho príjmu. Do predčasného dôchodku sa nesnažia dostať iba preto, aby mohli celé dni tráviť pred telkou, alebo preto, lebo si chcú zarobiť na luxusné veci. Myšlienka za FIRE je oveľa idylickejšia. Mladí ľudia sa nechcú stať otrokmi svojej práce, chcú sa venovať tomu, čo ich baví, rozvíjať sa a spoznávať svet.

Podľa „pravidiel“ tohto životného štýlu sa za finančne nezávislého môžeš považovať vtedy, keď dosiahneš svoje FIRE číslo. Na tento výpočet budeš potrebovať krátku analýzu. Pozri sa, koľko peňazí potrebuješ na pokrytie svojich výdavkov na jeden mesiac, a potom túto sumu vynásob číslom 12. Teraz vieš, koľko minieš ročne. Ročné výdavky teraz vynásob s 25 a získaš FIRE číslo, čiže sumu, ktorú potrebuješ na svoj „odchod do dôchodku“.

Číslo 25 predstavuje zabezpečenie na 25 rokov – neznamená to, že potom budeš žiť len z našetrených peňazí, pretože pasívny príjem budeš mať aj naďalej. Nemusíš sa ani obávať, že potom sa peniaze minú a tvoja rodina nebude mať čo zdediť. Približne 4 % z tejto sumy predstavujú výnosy z konzervatívneho portfólia. Ak preferuješ dynamickejšie portfólio s očakávaným výnosom 7 % ročne, tretinu zo získanej sumy by si mal investovať späť.

Aby toho nebolo málo, keď dosiahneš potrebnú sumu, neznamená to, že môžeš začať veselo rozhadzovať. Po dosiahnutí finančnej nezávilosti by tvoje ročné výdavky nemali presahovať viac ako 4 % z celkovej sumy.

Tvoje FIRE číslo ti asi príde nedosiahnuteľné, však? Pravdou je, že obyčajným odkladaním z výplaty sa k nemu nedopracuješ, preto je dôležité investovať a vytvoriť si pasívny príjem. Okrem investovania môžeš mať pasívny príjem aj z iných zdrojov, ako napríklad z prenájmu. Nezabúdaj, že tento proces je beh na dlhú trať, ktorý trvá desiatky rokov.

K finančnej nezávislosti podľa FIRE sa dá pristupovať rôznymi spôsobmi:

- Fast FIRE – Cieľom je získanie nezávislosti čo najskôr a pohodové užívanie života potom. Ide o najagresívnejšiu formu FIRE, podľa ktorej by si mal pracovať čo najviac, extrémne šetriť a vybudovať si čo najväčšie investičné portfólio.

- Lean FIRE – Cieľom je tiež dostať sa do dôchodku čo najskôr, ale na rozdiel od Fast FIRE tvoj život bude skromný aj naďalej. Túto formu vystihuje minimalizovanie životných nákladov.

- Barista FIRE – Cieľom je byť nezávislý natoľko, aby si mohol opustiť prácu na plný úväzok a čiastočne si privyrábať tým, čo ťa baví. Podľa tejto formy dosiahneš finančnú nezávislosť síce neskôr, no aspoň nie si otrokom svojej práce.

- Slow FIRE – Cieľom je odchod do dôchodku bez toho, aby si musel drasticky meniť svoj životný štýl. Týmto spôsobom finančnú nezávislosť získaš možno len pár rokov pred dôchodkovým vekom. Svoju rezervu vybuduješ pomaly, bez toho, aby si musel riskovať alebo sa výrazne obmedzovať.

Pri všetkých formách je dôležité zachovať si triezvy pohľad. Ak začneš ako 30-ročný, je nepravdepodobné, že počas svojich 40. narodenín budeš oslavovať aj finančnú nezávislosť. Potrvá ti to ešte nejaký čas. Tvoju cestu k predčasnému dôchodku môžu spomaliť nečakané situácie, ako napríklad zdravotné komplikácie či ekonomická kríza.

Podľa odborníka, CEO a spoluzakladateľa investičnej platformy Fondee Jana Hlavsu je budovanie pasívneho príjmu nevyhnutnosť a mal by si začať čo najskôr. „Ide o compounded interest, teda zložené úročenie. To znamená, že čím skôr zainvestuješ, tým je exponenciála, ktorou sa peniaze zhodnocujú, dlhšia.“ Inak povedané, zúročujú sa ti už aj tie peniaze, ktoré si predtým získal na úrokoch.

Ako to vyzerá v praxi

Zástancovia FIRE si dokážu mesačne odložiť 25 – 70 % zo svojho príjmu. Za aký čas sa ti podarí získať finančnú nezávislosť, závisí aj od toho, koľko si schopný mesačne odložiť. Napríklad, ak mesačne dokážeš ušetriť 25 % zo svojho zárobku, budeš potrebovať 3 roky sporenia, aby si pokryl jeden rok svojich životných nákladov. V prípade, že nepatríš medzi tých šťastlivcov, ktorí majú nadštandardne vysoký plat, nezostáva ti nič iné, len sa spoľahnúť na pasívny príjem. Dôležitou súčasťou FIRE je preto investovanie.

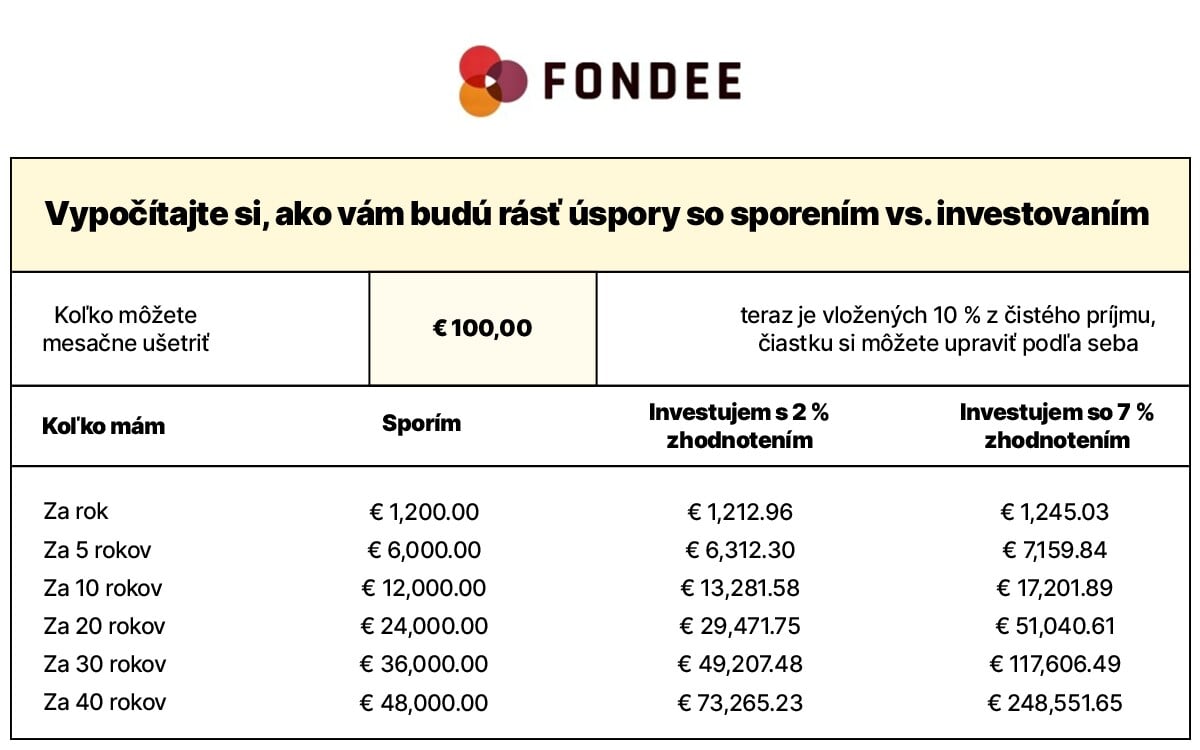

Investovanie nie je výsadou bohatých, môžeš začať aj s nižším príjmom. Podľa investičnej spoločnosti Fondee je dôležité, aby si to robil dlhodobo, pravidelne a vyberal si portfóliá, ktoré peniaze investujú do stoviek až tisícov akcií. Aby si si vedel lepšie predstaviť, ako investovanie môže zhodnotiť tvoje peniaze, vyskúšaj dôchodkovú kalkulačku na webe Fondee. V ukážke vidíš, ako môžeš zhodnotiť pravidelnú investíciu vo výške 100 eur. Na vytvorenie účtu vo Fondee ti však stačí ako prvý vklad 40 eur, potom môžeš investovať ľubovoľnú sumu, kedy chceš.

Podľa Jana Hlavsu finančnú nezávislosť v 40-ke alebo 50-ke môžeš dosiahnuť aj v našich podmienkach. „Je to otázka toho, čo znamená pre teba finančná nezávislosť – koľko míňaš a koľko potrebuješ na život. Ak si schopný uskromniť sa a peniaze, ktoré ti zostanú navyše, investuješ, dokážeš si tak skôr vybudovať pasívny príjem. Dôležité je zvyšné peniaze investovať, na bežnom alebo sporiacom účte ich zožerie inflácia,“ dodáva.

Pravdepodobne ťa neprekvapí, že Slováci k investovaniu nemajú blízko. V tomto sa podobáme aj našim susedom z Čiech. „Tieto národy sú v investovaní tak trochu extrémisti. Buď to nerobia vôbec a peniaze majú ‚doma pod vankúšom‘, alebo dajú všetko do nehnuteľností,“ komentuje Jan Hlavsa. Dodáva, že ideálne je investovať pravidelne a vytvoriť si diverzifikované portfólio.

Investovať s Fondee môžeš aj bez predošlých skúseností, odborníci ťa celým procesom prevedú krok po kroku. Môžeš vyplniť dotazník, ktorý ti pomôže so správnym výberom portfólia. V portfóliách je niekoľko ETF fondov (Exchange Traded Fund), ich presný počet sa líši. Sú to fondy, s ktorými sa obchoduje na burze a ich cena kopíruje vývoj trhového indexu. Aby tvoje investície zostali v pomere, ako si si nastavil na začiatku, broker raz mesačne tvoje portfólio rebalansuje. Takto si postupne buduješ pasívny príjem bez toho, aby si vynaložil námahu navyše. Výhodou je, že neplatíš žiadne vstupné či výstupné poplatky. Ako klient platíš iba správny poplatok, ktorý sa líši od hodnoty tvojho portfólia. Priemerne ide o 1,05 % ročne.

Všetko prebieha online, čiže nemusíš tlačiť, podpisovať a posielať kopu dokumentov. Celý proces je transparentný a jednoduchý. Všetky informácie o svojom portfóliu môžeš sledovať v klientskej zóne a tak máš svoje peniaze neustále pod dohľadom.